ETH як резервний актив

Економічна пропускна здатність і чому ETH єдиний повністю незалежний актив на Ethereum.

Дорога нація Bankless,

«Минулої статті ми розібрали два шляхи розвитку криптогрошей: ETH та ВТС. Тепер давайте ближче розглянемо їх окремо. Почнемо з ETH, а до BTC я повернусь трохи пізніше».

— RSA

Більшість людей не розуміють до кінця, що таке Ethereum насправді та в чому цінність ETH.

Коли ми говоримо про економіку, то маємо на увазі держави. У новинах обговорюють: американську, європейську, китайську економіку тощо. Криптовалюти дозволяють відокремити економіку від країн.

Ethereum — це економіка без країни.

Як і США, Ethereum — це економічна мережа. І якщо долар — це резервна валюта США, то ETH — це резервна валюта економіки Ethereum.

ETH поєднує в собі якості одразу трьох типів активів:

ETH — заблокований у стейкінговому контракті, буде капітальним активом. Він генеруватиме дохід в ETH. Забезпечить безпеку економіки Ethereum. Нагадує купівлю державних облігацій.

ETH — необхідний для оплати газу (транзакційних комісій на Ethereum). Як і долар необхідний для сплати податків уряду. З розширенням економіки Ethereum зростатиме і попит на ефір.

ETH можна позичити або дати у позику під відсоток як звичайні гроші. Використовувати як накопичення.

Зверніть увагу, що перші дві якості ETH породжують попит на нього, але найбільшу цінність ETH отримає від його використання як засіб накопичення, тобто грошей. Можна провести паралель із USD, який цінують вище, ніж інші валюти.

ETH за своєю природою волатильний. Він перебуває на етапі становлення ролі резервного активу молодої глобальної економіки. Його незручно використовувати для повсякденних покупок.

На щастя, в економіці Ethereum є стейблкоїн DAI, що вбиває волатильність. Ціна DAI прив’язана до вартості USD. 1 DAI дорівнює ±1 USD.

DAI управляється децентралізованим центральним банком на Ethereum під назвою Maker. Кожна одиниця DAI забезпечена ETH мінімум на 150%.

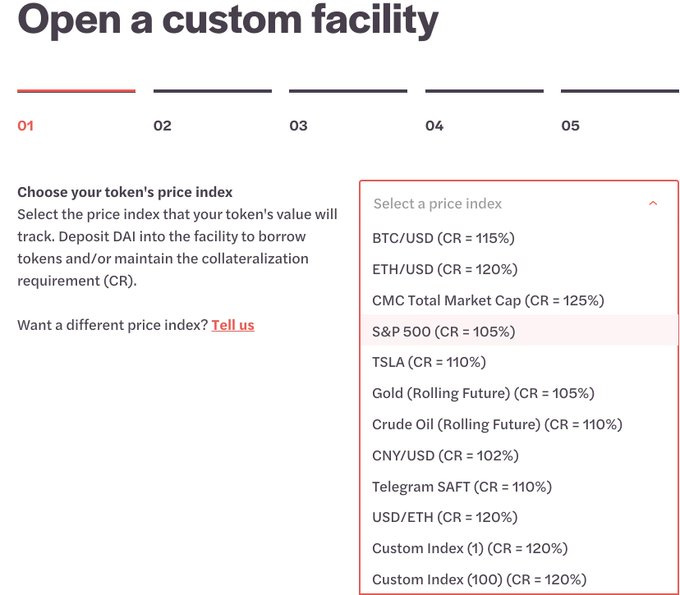

Зараз у вигляді застави для випуску DAI можна використовувати й інші активи. Наприклад: ВАТ, USDC, TUSD, WBTC, ZRX та KNC.

По суті, DAI — це стабільна версія ETH!

Наявність в економіці DAI та ETH приводить систему до рівноваги. У ній є гроші для накопичення (ETH) та гроші для витрачання (DAI).

Чим це здорово?

У Біткоїні такого немає. Витратили біткоїни — упустили потенціал зростання. Якщо BTC — це гроші незалежні від держави, то Ethereum — це економіка незалежна від держави.

Економікою, як інтернетом, може користуватися будь-хто. Її неможливо заблокувати як BitTorrent. Вона є суспільним благом як протокол TCP/IP.

Це децентралізована фінансова система для всього світу, і вона тільки зароджується. 30 липня 2021 року — Ethereum виповнилося 6 років.

ETH як резервний актив

Резервним називають актив, який зберігають банки. Він забезпечує цінність інших активів та бере участь у міжбанківських транзакціях. Резервними активами можуть бути держоблігації, валюти, золото.

ETH — це також резервний актив. Але не для центральних банків, а для фінансових протоколів. Економіка Ethereum виграє від такого статусу ETH.

Ось що з цього приводу сказав Віталік Бутерін:

«ETH несе багато користі для екосистеми Ethereum, бувши її резервним активом. Це єдиний абсолютно незалежний актив, який можна використовувати: як заставу в децентралізованих додатках та стейкінгу. Також це найбільш зручний актив для здійснення платежів між ETH-адресами.»

ETH, як заставний актив. ETH, як актив для стейкінгу. ETH, як гроші.

Ethereum має вигоду від існування ETH не тільки як з палива для своєї економіки, але і з його цінності як резервного активу. І в цьому є сенс.

Прозвучить дивно, але резервні активи цінуватимуться тому, що вони цінні. І що вище їхня загальна вартість і ліквідність, то краще вони можуть виконувати функції резервних активів. Це замкнуте коло.

Зростання ціни на ETH робить його якіснішим резервним активом, що призводить до зростання попиту і ціни на нього, що робить його якіснішим резервним активом і т. д.

Від ціни ETH залежить те, як він корисний. Ціна ETH визначає його економічну пропускну спроможність.

Економічна пропускна здатність Ethereum

Погляньмо на те, що являє собою DAI.

DAI — забезпечений в основному ETH похідний фінансовий інструмент, вартість якого дорівнює $1. Це як сертифікат отримання ETH зі сховища Maker. Це схоже на банкноти, які банки обмінювали на золото.

На 01.02.2022 в обігу перебуває майже 9,6 млрд DAI. Для їхнього випуску в сховищах Maker заблоковано заставних активів на $16,01 млрд.

Розподіл активів у протоколі Maker

Приблизно 2,24% від загальноїї кількості ETH забезпечують цінність DAI, виступаючи в ролі резервного активу.

Однак припустимо, що капіталізація ефіру в 500 разів менша, ніж зараз. Тобто не 360 млрд, а 720 мільйонів. Щоб випустити 290 млн DAI з таким самим рівнем забезпечення знадобиться більше ETH, ніж є в природі.

Потрібно було б — 120 мільйонів. При тому загальна кількість ETH — 112 млн.

За низької капіталізації ETH не може глобально вплинути на світову економіку.

А що якщо капіталізація ETH була б в 5 разів більша, ніж зараз? Приблизно 1.8 трильйона.

Для цього 1 ETH має коштувати близько $16 тисяч. Якщо залучити 30% ETH для забезпечення DAI, то вдалося б випустити 180-200 млрд DAI. Це вже схоже на невелику глобальну валюту. Розумієте?

Максимальна кількість DAI обмежена економічною пропускною здатністю ETH.

Тобто разом із ціною ETH зростає й економічна пропускна спроможність грошових протоколів.

Дорогий ETH здатний пропускати через себе більше економічної цінності, ніж дешевий.

ETH — єдиний варіант

Чому не використовувати інші активи як заставу під випуск DAI? Наприклад, токенізовані долар, нерухомість, облігації або BTC.

Сьогодні так і відбувається. Maker додали підтримку різних активів. У ролі застави можна надавати USDC, WBTC та інші токени.

«EТН — це єдиний абсолютно незалежний актив, який не вимагає довіри до емітента, який може використовуватися як застава», — Віталік Бутерін.

І він має рацію.

ETH єдиний резервний актив у системі Ethereum, який не залежить від роботи якоїсь приватної компанії. До того ж всі операції з ETH проходять виключно на блокчейні та не підпорядковуються будь-якій юридичній системі.

Пройдемося за списком альтернативних резервних інструментів:

USDC: потрібно довіряти емітенту — біржі Coinbase.

Нерухомість: може зазнати фізичної конфіскації, плюс треба довіряти емітенту токенів на нерухомість.

Облігації: теж саме.

wВТС: працює на блокчейні, але потрібно довіряти сервісу BitGo.

А тепер ETH: працює на блокчейні, ні від кого не залежить, не потребує довіри.

Уловлюєте різницю?

Без сумніву, ринок має потребу і в більш централізованих активах, що мають емітента в реальному світі. Але якщо нам потрібний по-справжньому незалежний резервний актив на Ethereum. Схожий за якостями на BTC, і не схожий на токенізовані цінні папери, то ETH — незамінний.

Це єдиний варіант. Це найкращий варіант. Незалежні резервні активи — це основа

Наївно вважати, що обивателі віддадуть перевагу незалежному активу, якщо заради цього доведеться пожертвувати своїм комфортом. Тут я поділяю твій скептицизм. Але подумайте ось про що.

Незалежний актив може бути залежним від когось, але не навпаки. Ви можете перевести свій ETH на біржу. Тоді біржа буде винна вам ETH. Ви володітимете борговим зобов’язанням на ETH, але воно ніколи не стане таким же незалежним як чистий ETH.

Тому фундаментом цієї паралельної фінансової системи мають стати незалежні, нейтральні активи. А залежні активи, емітовані приватними компаніями, будуть будуватися вже на цьому фундаменті.

Нейтральність протоколу TCP/IP — одна з причин того, що всі сидять в інтернеті. Він би не досягнув таких масштабів, якби протоколом володіла приватна компанія на кшталт Microsoft. Чому тоді інтернет цінності мають будуватися за іншим принципом?

Інтернет цінності

Але повернемося до DAI. Не єдиний спосіб застосування ETH як резервного активу. Майже всі фінансові протоколи так чи інакше використовують ETH у цій ролі. У всіх ліквідних торгових парах на Uniswap, ETH є базовою валютою. Compound використовує його як найнадійнішу заставу.

Але найбільше мене надихає роль економічної пропускної спроможності Ethereum у сфері незалежних деривативів. Швидко поясню, яку цінність вони дають ETH.

Деривативи або синтетичні активи — це дуже-дуже великий сегмент у світі традиційних фінансів.

Синтетики імітують поведінку інших фінансових інструментів. Наприклад, DAI імітує ціну американського долара, хоча насправді DAI — це боргова розписка на Ethereum.

Взагалі, на Ethereum можна створювати будь-які деривативи, виражені в токенах. Я, наприклад, зробив синтетичну версію акцій Tesla на тестеті UMA. Утримувач такого токена зазнає тих самих коливань ціни, що й власник справжніх акцій.

Те саме можна провернути з золотом, нафтою, облігаціями. З чим завгодно. Для цього потрібен лише ціновий оракул.

Створити синтетичний актив можна за лічені хвилини. Будь-яка людина, яка живе десь у таїландському селі, отримує можливість отримати вигоду зі зростання акцій Tesla. Або зашортувати нерухомість у Сан-Франциско. Жодних обмежень. Все що потрібно — вихід в інтернет та Ethereum-гаманець. Не потрібен ні рахунок у банку, ні у брокера.

Якщо деривативи настільки величезний вид активів у традиційних фінансах, чи може він стати ще більшим у світі, де доступ до них є у всіх?

Трильйони? Десятки трильйонів?

Штука ось у чому. Щоб дериватив вважався незалежним, його цінність має бути забезпечена незалежною запорукою. Якщо мої токени TSLA забезпечені USDC, може прийти Coinbase та заморозити гаманець з моїми USDC. Якщо ж мої токени підкріплені ETH або DAI, їх неможливо заморозити. Вони не залежать від жодної компанії або юридичної системи.

ETH — єдиний незалежний актив на Ethereum.

Що? Як щодо DAI?

Це стабільний ETH, тому він теж підходить під цей опис.

Щоб обсяги незалежних синтетичних активів зростали, ціна на ETH також має зростати.

Деривати на Ethereum — сильний аргумент на користь зростання ціни на ETH, але ніхто про це не говорить. Ринок оцінює лише один бік ETH. Ним оплачують комісії у мережі. Але досвідчені люди знають, що...

ETH — це гроші.

Можливість створювати власні синтетичні активи здається нісенітницею?

Так само думали й про можливість мати власний телевізійний канал.

Lego-гроші

Мій друг Девід Хоффман вигадав термін Lego-гроші, щоб описати сумісність фінансових протоколів на Ethereum. Якщо поєднати дві фінансові функції за допомогою коду отримаємо фінансові дієслова. Це як збирати конструктор.

Принцип роботи DeFi

І найголовніша «цеглина» та яка знаходиться в основі всієї конструкції. Програмовані Lego-гроші, до яких кріпляться інші цеглини, внаслідок чого виникають незалежні: стейблкоїни, біржі, фінансові ринки та синтетичні активи.

Без базових криптогрошей ці фінансові протоколи були б незалежними.

ETH — це незалежний резервний актив економіки Ethereum.

ETH — це Lego-гроші.

Є над чим працювати...

Не можна не визнати наявність проблем, подібних до високої волатильності ETH. Для молодих товарних грошей на етапі становлення це нормальне явище. Проте це ускладнює життя програмам побудованим на Ethereum.

Maker допомагає стабілізувати ETH.

ETH стає резервним активом нової економічної системи у нас на очах. Ми спостерігали, як він виконував цю роль у період буму ICO. Тоді мало хто це зрозумів. Зараз ETH виконує ту ж роль у DeFi, що має стати очевиднішим для більшої кількості людей.

Шлях до «дороговизни»

Ось як Віталік закінчив свою промову:

«Шлях ETH до становлення як гроші відрізняється від шляху обраного спільнотою BTC, але він однаково...»

На цьому моменті його перебили, але я думаю, він хотів сказати «все одно допустимо». Звучить як теза зі статті історія двох фінансових систем.

Шлях ETH до ролі світової резервної валюти виглядає приблизно так:

Перший етап: ETH стає резервним активом економіки Ethereum.

Другий етап: ETH стає резервним активом криптоекономіки

Третій етап: ETH стає резервним активом світової економіки.

Зараз ми між стадіями 1 і 2. Третій етап розпочнеться, коли великі фінансові інститути та центральні банки почнуть скуповувати ETH. Можливо, ETH не дійде до Третього етапу. Але шанси на те, що дійде явно вище за нуль.

ETH на першій стадії — резервний актив із капіталізацією в трильйони доларів.

ETH на третій стадії — резервний актив із капіталізацією в десятки трильйонів.

Це майбутнє на яке ми робимо ставку.

Дії

Подумайте, як у майбутньому розвиватиметься ефір? Залишайте свої думки у коментарях.

Поділіться цією статтею з другом. Ethereum — це соціальна технологія. Чим більше людей до неї залучається, тим краще для учасників, що вже в ній.

Заповнюємо Куб навичок

Розмірковуючи про ефір як резервний актив ви прокачуєте грошовий шар. Це є базовий рівень програми навчання.

Оригінал: ETH the Reserve Asset

Попередня стаття: Що краще BTC чи ETH?

Це інформаційний блог, який носить виключно навчальний характер. Не є порадою щодо інвестування чи закликом купити чи продати будь-які активи чи прийняти будь-які фінансові рішення.